В России и на Западе — бум IPO. При этом в США многие размещения не оправдывают ожидания инвесторов: Renaissance Capital IPO ETF, каждый квартал ребалансирующий свой портфель новыми на бирже компаниями, с начала года прибавил только 6,4%, в то время как индекс S&P 500 вырос на 25,1%. Чтобы не потерять деньги, инвесторам нужно изучать документы, которые компания публикует перед выходом на биржу, в частности, проспект IPO. Но обычно это сотни страниц. Рассказываем, на что в проспектах стоит обращать внимание.

Что случилось

Последние два года войдут в историю фондового рынка благодаря настоящему буму IPO. По данным Refinitiv, компании суммарно привлекли в прошлом году более $222 млрд — максимум за шесть лет (и это еще без учета SPAC). По итогам 2021 года этот рекорд уже побит: за первые девять месяцев объем IPO превысил $300 млрд — самый высокий показатель с 1980 года.

Растет активность и в России. За девять месяцев этого года российские компании привлекли на рынке акционерного капитала $5,7 млрд — рост год к году на треть. На IPO пришлось $2,6 млрд, или 46% от всех привлеченных средств — самый высокий показатель за последние семь лет. До конца года Мосбиржа ждет еще четыре размещения, в том числе ЦИАНа и «Делимобиля».

Всю существенную информацию эмитенты перед IPO должны включать в проспект эмиссии. В документе на несколько сотен страниц разобраться не просто. Автор известных учебников по инвестиционному анализу, профессор финансов в Школе бизнеса Стерна при Нью-Йоркском университете Асват Дамодаран отмечает, что в последние десятилетия проспекты IPO и годовые отчеты стали одновременно более громоздкими и менее информативными. Но некоторые выводы сделать можно.

На что обращать внимание инвесторам

Миссия компании

Оказывается, существенную информацию можно почерпнуть даже в обычно «травоядном» разделе о миссии компании. Вот пример: «Мы общественная компания, стремящаяся к максимальному глобальному влиянию. Наша миссия — повысить мировую осознанность», — с этих слов начинался проспект сети коворкингов WeWork в 2019 году. Так компания дала четко понять инвесторам, что ее руководители «слетели с катушек», иронизирует The Economist. В 2019 году WeWork отменила IPO, и выйти на биржу ей удалось только два года спустя через SPAC. WeWork стала публичной уже с новой внятной миссией: «создание среды, которая будет объединять людей и компании и позволит им выполнять свою работу наилучшим образом».

Финансовые показатели

Одно описание бизнеса мало что скажет инвесторам — нужно смотреть на финансовые показатели. Известный инвестор Вальтер Шлосс отмечал, что показатель прибыли не всегда подходит для оценки компаний — она в большей степени подвержена влиянию разовых факторов и манипуляций по сравнению с балансовой стоимостью активов, которая не может сильно меняться. По мнению Мартина Уитмана, как и Шлосс, опережавшего рынок на протяжении многих лет, прибыль определяет стоимость акций в краткосрочной перспективе, а балансовая стоимость активов — в долгосрочной.

Ключевые метрики

Ключевые бизнес-метрики варьируют в зависимости от отрасли и бизнес-модели компании. Например, для сервисов, работающих по подписке, самые важные — выручка на пользователя (ARPU) и число подписчиков (хотя, например, в Netflix считают, что время, проведенное пользователем в сервисе, важнее).

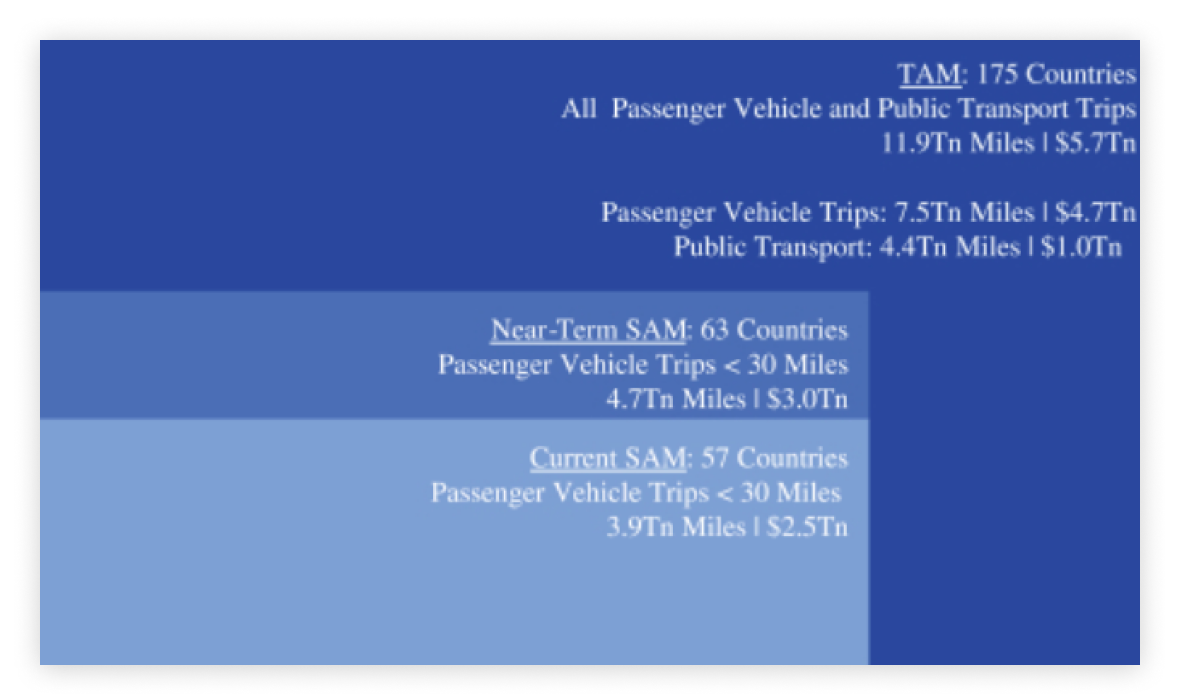

Компании могут выборочно раскрывать свои показатели, чтобы показать свой бизнес наиболее масштабно и привлекательно, указывает Дамодаран. В пример он приводит показатель общего объема целевого рынка (Total Addressable Market — TAM), который демонстрирует, сколько всего клиентов могут быть заинтересованы в продукте или услуге компании. По мнению Дамодарана, эти оценки часто слишком амбициозны и не имеют под собой реального основания. Более показательной является оценка доли рынка, но далеко не все компании ее приводят. В таком случае инвесторам стоит обращать внимание на промежуточный показатель — доступный объем рынка (Serviceable Available Market — SAM).

Риски

В разделе «Факторы риска» проспекта эмиссии компания должна предупредить инвесторов обо всех проблемах, с которыми она может столкнуться. Большинство из них расписаны по шаблону и не имеют значения. Например, все компании указывают на то, что в прошлом несли убытки и, возможно, не смогут стать прибыльными в будущем. Или предупреждают, что их операционные результаты могут колебаться от квартала к кварталу, что затрудняет их прогнозирование.

Несмотря на это, на раздел о рисках стоит потратить время, потому что там можно найти и что-то по-настоящему стоящее внимания. В прошлом году в проспекте к IPO Ozon рассказал, что разорвал соглашение со Сбербанком, о котором ранее официально не объявлялось, и может получить штраф (впоследствии онлайн-ритейлер выплатил банку 1 млрд рублей).

Что еще почитать

- Текст партнера Movchan’s Group, доцента Школы финансов НИУ ВШЭ Елены Чирковой о том, какие показатели использовать для оценки акций.

- Статья профессора финансов Асвата Дамодарана и его коллег о снижении информативности проспектов эмиссии и о том, как это можно исправить.

- Книга профессоров бухгалтерского и финансового дела Баруха Лева и Фенга Гу «Конец бухгалтерского учета. Дальнейший путь для инвесторов и менеджеров».

Фото на обложке материала: Unsplash